自動車業界特化型税理士 酒井将人

『第21話:税金について学ぼう!【後編:法人の場合】』

個人経営と法人経営のメリット・デメリットなどについては様々な書籍が発行されていますが、この連載企画では「実際のところどうなの?」という素朴な疑問に立ち返り、物語形式でその実態に迫ります。

【今回のテーマ】

「個人事業主」として開業した酒井くんと、「法人」を設立して開業した相川さんは、『第12話:税理士を選ぼう!』で税理士と顧問契約を締結しましたが、車屋を経営するにあたって最低限の税金に関する知識は必要だと感じ、個人事業主と法人それぞれの事業に関する税金について勉強することにしました。後編となる今回は、法人に関する税金の種類と仕組みについてご紹介します。

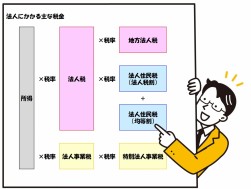

【法人にかかる税金】

法人も自らが確定申告をして税金を納める必要があるという点では個人事業主と同じですが、かかる税金の種類は異なります。法人にかかる税金は、大きく分けて法人税、法人住民税、法人事業税等(法人事業税・特別法人事業税)、消費税の4種類です。

なお、個人事業主と同様に、この他にも法人が所有するものに課される固定資産税・償却資産税や自動車税、日々の契約書類などに貼り付ける収入印紙(印紙税)なども税金の一種ですが、ここでの解説は割愛します。

【法人と法人税】

法人税とは、法人の事業活動によって得た所得に対して課される国税であり、個人事業主における所得税と同様の性質を持ちます。法人税の税率は、法人の種類や資本金額、年間所得金額によって変動し、法人は原則として事業年度終了日の翌日から2か月以内に税務署に確定申告書を提出して法人税を納付する必要があります。

<法人税額の計算方法>

法人税額は、売上収入や売却収入などの益金から、売上原価や販売管理費用、損失費用などの損金を差し引いた「課税所得」に税率をかけて計算します。

[課税所得(益金-損益)× 税率 = 法人税]

なお、株式会社や合同会社などの普通法人における法人税の現行税率は、原則として23.2%となっていますが、資本金が1億円以下の中小企業者は、課税所得が年800万円以下の部分については15%の税率が適用される優遇措置が設けられています。

例えば課税所得が1,000万円の場合、800万円までの法人税率は15%、残りの200万円については23.2%の法人税率が適用され、法人税の計算式と税額は次のとおりです。

[800万円×15% + (1,000万円-800万円)×23.2%=166万4,000円]

また、法人税の確定申告を行う際には「地方法人税」という税金も一緒に計算して納付する必要があります。地方法人税とは、地方財政の不均衡を緩和する目的で創設された国税で、法人税と合わせて国が徴収し、全額が地方交付税の原資とされています。

<地方法人税額の計算方法>

地方法人税は、法人税額に税率10.3%をかけて計算します。

[法人税額 × 税率10.3% = 地方法人税]

先ほどの例で法人税額が166万4,000円の場合、地方法人税の計算式と税額は次のとおりです。

[166万4,000円×10.3%=17万1,300円(100円未満切捨)]

【法人と法人住民税】

法人住民税とは、地域社会の費用について、その構成員である法人にも個人と同様に幅広く負担を求めるために設けられた地方税です。事業を営む法人は、その法人の事業所等が所在する都道府県と市区町村それぞれに対して確定申告書を提出し、法人住民税を納付する必要があります。なお、法人住民税には国に納めた法人税額に一定税率を乗じて計算される「法人税割」と、資本金等の額、従業者の合計数に応じて定額を負担する「均等割」の2種類から構成されており、それぞれの算出額を合計して申告納付を行います。

<法人住民税の所得割と均等割>

・法人税割の税率

→ 道府県民税:法人税額の1.0%(制限税率2%)

市町村民税:法人税額の6.0%(制限税率8.4%)

・均等割の負担額

→ 道府県民税:2~80万円(制限税率なし)

市町村民税:5~300万円(制限税率は標準税率の1.2倍)

(※)制限税率とは、地方税のうち標準税率が定められている税について、これを超過して課税する場合の最高限度の税率をいいます。

【法人と法人事業税・特別法人事業税】

法人事業税とは、法人が事業を行うにあたり行政サービスの提供を受けることについて費用分担すべきという考えに基づき課される地方税です。法人事業税の税率は、法人の種類や資本金の金額、所得額などによって変動しますが、資本金1億円以下の普通法人の場合は、所得に応じて税額が計算される「所得割」のみが課されるため、赤字である事業年度は納付の必要はありません。なお、資本金1億円超の普通法人は、所得割の他に付加価値額に応じた「付加価値割」や資本金等の額に応じた「資本割」が課され、電気供給業など特定業種の法人には、収入金額に応じた「収入割」が課されます。

一方、特別法人事業税は、地方法人課税における税源偏在の是正を目的として、法人事業税(所得割・収入割)の納税義務のある法人が対象となり、令和元年度の税制改正に伴い法人事業税の一部を分離して導入された国税です。前述の法人住民税と法人事業税・特別法人事業税は同一の申告書様式を用いて、原則として事業年度終了日の翌日から2か月以内に申告・納付を行います。

【法人と消費税】

消費税は、課税事業者に該当する法人が納める税金です。課税事業者である法人は、課税期間(原則として事業年度)中にお客様から預かった売上に係る消費税額と仕入や経費などで支払った消費税額に基づいて納付すべき消費税額を算出し、原則として事業年度終了日の翌日から2か月以内に税務署に申告書を提出し、消費税を納付する必要があります。

<消費税の課税事業者と免税事業者>

消費税の課税事業者とは、消費税の納税義務がある事業者のことで、原則として法人の基準期間である前々事業年度の課税売上高、または特定期間であるその事業年度の前事業年度開始の日以後6か月間の課税売上高が1,000万円を超えた事業者と、インボイス制度(適格請求書等保存方式)に対応した適格請求書発行事業者が該当します。

一方、免税事業者は、消費税の納税義務がない事業者のことで、基準期間の課税売上高が1,000万円以下の事業者を指します。ただし、基準期間や特定期間の課税売上高が1,000万円以下の事業者でも、適格請求書発行事業者に登録した場合、課税事業者になります。

なお、新たに設立された法人については、設立1期目および2期目の基準期間が無いため、原則として納税義務が免除されますが、その事業年度開始の日における資本金額が1,000万円以上である法人は、納税義務が免除されません。

<消費税の計算方法>

課税事業者が納めるべき消費税額は、原則として「売上に係る消費税額」から「仕入・経費に係る消費税額」を差し引いて計算します。ただし、消費税額の計算の際に「仕入・経費に係る消費税額」を差し引くには、取引相手が発行した適格請求書(インボイス)が必要となり、取引相手が適格請求書を発行できない免税事業者の場合には、自身が支払った消費税額相当分を差し引くことはできません。(現在は一定の経過措置があります。)

また、課税売上高5,000万円以下の事業者は、事前に税務署に「消費税簡易課税制度選択届出書」を提出しておくことで、「仕入・経費に係る消費税額」の計算において、実際に支払った額ではなく、みなし仕入れ率を使って簡便的に計算した額を差し引いて消費税額を計算する「簡易課税制度」を選択することも可能です。

【今回のまとめ】

今回は、法人に関する税金の種類と仕組みなどについてご紹介しました。前回『第20話:税金について学ぼう!【前編:個人事業主の場合】』で取り上げた所得税、個人住民税、個人事業税、消費税の4つと、今回ご紹介した法人税、法人住民税、法人事業税等、消費税の4種類は同様の性質を持つ税金です。しかし、個人事業主の場合は各税目の納付時期にバラつきがありましたが、法人が負担すべき4つの税目は全て原則として「事業年度終了日の翌日から2か月以内」に納付しなければなりませんので、資金繰り面での計画性が重要となります。個人事業主における所得税と消費税、法人における4つの税金には前年度の税額が一定金額を超える場合に、その税額の一部をあらかじめ納付する「予定納税」と呼ばれる制度も設けられていますので、税負担額が運転資金の資金繰りを圧迫しないよう、年間の納税計画をしっかりと立てることが大切です。

【著者紹介】

税理士 酒井将人。

自動車業界特化型税理士事務所OFFICE M.N GARAGE代表。

税務の枠を超えて自動車販売店の業務改善などを行う「中小企業者の経営サポート」と「相続&事業承継対策」のスペシャリスト。著書に『いまさら人に聞けない「中古車販売業」の経営・会計・税務Q&A(セルバ出版)』『おうちのくるま(乗り物絵本シリーズ)』など。

【今回のテーマ】

「個人事業主」として開業した酒井くんと、「法人」を設立して開業した相川さんは、『第12話:税理士を選ぼう!』で税理士と顧問契約を締結しましたが、車屋を経営するにあたって最低限の税金に関する知識は必要だと感じ、個人事業主と法人それぞれの事業に関する税金について勉強することにしました。後編となる今回は、法人に関する税金の種類と仕組みについてご紹介します。

【法人にかかる税金】

法人も自らが確定申告をして税金を納める必要があるという点では個人事業主と同じですが、かかる税金の種類は異なります。法人にかかる税金は、大きく分けて法人税、法人住民税、法人事業税等(法人事業税・特別法人事業税)、消費税の4種類です。

なお、個人事業主と同様に、この他にも法人が所有するものに課される固定資産税・償却資産税や自動車税、日々の契約書類などに貼り付ける収入印紙(印紙税)なども税金の一種ですが、ここでの解説は割愛します。

【法人と法人税】

法人税とは、法人の事業活動によって得た所得に対して課される国税であり、個人事業主における所得税と同様の性質を持ちます。法人税の税率は、法人の種類や資本金額、年間所得金額によって変動し、法人は原則として事業年度終了日の翌日から2か月以内に税務署に確定申告書を提出して法人税を納付する必要があります。

<法人税額の計算方法>

法人税額は、売上収入や売却収入などの益金から、売上原価や販売管理費用、損失費用などの損金を差し引いた「課税所得」に税率をかけて計算します。

[課税所得(益金-損益)× 税率 = 法人税]

なお、株式会社や合同会社などの普通法人における法人税の現行税率は、原則として23.2%となっていますが、資本金が1億円以下の中小企業者は、課税所得が年800万円以下の部分については15%の税率が適用される優遇措置が設けられています。

例えば課税所得が1,000万円の場合、800万円までの法人税率は15%、残りの200万円については23.2%の法人税率が適用され、法人税の計算式と税額は次のとおりです。

[800万円×15% + (1,000万円-800万円)×23.2%=166万4,000円]

また、法人税の確定申告を行う際には「地方法人税」という税金も一緒に計算して納付する必要があります。地方法人税とは、地方財政の不均衡を緩和する目的で創設された国税で、法人税と合わせて国が徴収し、全額が地方交付税の原資とされています。

<地方法人税額の計算方法>

地方法人税は、法人税額に税率10.3%をかけて計算します。

[法人税額 × 税率10.3% = 地方法人税]

先ほどの例で法人税額が166万4,000円の場合、地方法人税の計算式と税額は次のとおりです。

[166万4,000円×10.3%=17万1,300円(100円未満切捨)]

【法人と法人住民税】

法人住民税とは、地域社会の費用について、その構成員である法人にも個人と同様に幅広く負担を求めるために設けられた地方税です。事業を営む法人は、その法人の事業所等が所在する都道府県と市区町村それぞれに対して確定申告書を提出し、法人住民税を納付する必要があります。なお、法人住民税には国に納めた法人税額に一定税率を乗じて計算される「法人税割」と、資本金等の額、従業者の合計数に応じて定額を負担する「均等割」の2種類から構成されており、それぞれの算出額を合計して申告納付を行います。

<法人住民税の所得割と均等割>

・法人税割の税率

→ 道府県民税:法人税額の1.0%(制限税率2%)

市町村民税:法人税額の6.0%(制限税率8.4%)

・均等割の負担額

→ 道府県民税:2~80万円(制限税率なし)

市町村民税:5~300万円(制限税率は標準税率の1.2倍)

(※)制限税率とは、地方税のうち標準税率が定められている税について、これを超過して課税する場合の最高限度の税率をいいます。

【法人と法人事業税・特別法人事業税】

法人事業税とは、法人が事業を行うにあたり行政サービスの提供を受けることについて費用分担すべきという考えに基づき課される地方税です。法人事業税の税率は、法人の種類や資本金の金額、所得額などによって変動しますが、資本金1億円以下の普通法人の場合は、所得に応じて税額が計算される「所得割」のみが課されるため、赤字である事業年度は納付の必要はありません。なお、資本金1億円超の普通法人は、所得割の他に付加価値額に応じた「付加価値割」や資本金等の額に応じた「資本割」が課され、電気供給業など特定業種の法人には、収入金額に応じた「収入割」が課されます。

一方、特別法人事業税は、地方法人課税における税源偏在の是正を目的として、法人事業税(所得割・収入割)の納税義務のある法人が対象となり、令和元年度の税制改正に伴い法人事業税の一部を分離して導入された国税です。前述の法人住民税と法人事業税・特別法人事業税は同一の申告書様式を用いて、原則として事業年度終了日の翌日から2か月以内に申告・納付を行います。

【法人と消費税】

消費税は、課税事業者に該当する法人が納める税金です。課税事業者である法人は、課税期間(原則として事業年度)中にお客様から預かった売上に係る消費税額と仕入や経費などで支払った消費税額に基づいて納付すべき消費税額を算出し、原則として事業年度終了日の翌日から2か月以内に税務署に申告書を提出し、消費税を納付する必要があります。

<消費税の課税事業者と免税事業者>

消費税の課税事業者とは、消費税の納税義務がある事業者のことで、原則として法人の基準期間である前々事業年度の課税売上高、または特定期間であるその事業年度の前事業年度開始の日以後6か月間の課税売上高が1,000万円を超えた事業者と、インボイス制度(適格請求書等保存方式)に対応した適格請求書発行事業者が該当します。

一方、免税事業者は、消費税の納税義務がない事業者のことで、基準期間の課税売上高が1,000万円以下の事業者を指します。ただし、基準期間や特定期間の課税売上高が1,000万円以下の事業者でも、適格請求書発行事業者に登録した場合、課税事業者になります。

なお、新たに設立された法人については、設立1期目および2期目の基準期間が無いため、原則として納税義務が免除されますが、その事業年度開始の日における資本金額が1,000万円以上である法人は、納税義務が免除されません。

<消費税の計算方法>

課税事業者が納めるべき消費税額は、原則として「売上に係る消費税額」から「仕入・経費に係る消費税額」を差し引いて計算します。ただし、消費税額の計算の際に「仕入・経費に係る消費税額」を差し引くには、取引相手が発行した適格請求書(インボイス)が必要となり、取引相手が適格請求書を発行できない免税事業者の場合には、自身が支払った消費税額相当分を差し引くことはできません。(現在は一定の経過措置があります。)

また、課税売上高5,000万円以下の事業者は、事前に税務署に「消費税簡易課税制度選択届出書」を提出しておくことで、「仕入・経費に係る消費税額」の計算において、実際に支払った額ではなく、みなし仕入れ率を使って簡便的に計算した額を差し引いて消費税額を計算する「簡易課税制度」を選択することも可能です。

【今回のまとめ】

今回は、法人に関する税金の種類と仕組みなどについてご紹介しました。前回『第20話:税金について学ぼう!【前編:個人事業主の場合】』で取り上げた所得税、個人住民税、個人事業税、消費税の4つと、今回ご紹介した法人税、法人住民税、法人事業税等、消費税の4種類は同様の性質を持つ税金です。しかし、個人事業主の場合は各税目の納付時期にバラつきがありましたが、法人が負担すべき4つの税目は全て原則として「事業年度終了日の翌日から2か月以内」に納付しなければなりませんので、資金繰り面での計画性が重要となります。個人事業主における所得税と消費税、法人における4つの税金には前年度の税額が一定金額を超える場合に、その税額の一部をあらかじめ納付する「予定納税」と呼ばれる制度も設けられていますので、税負担額が運転資金の資金繰りを圧迫しないよう、年間の納税計画をしっかりと立てることが大切です。

【著者紹介】

税理士 酒井将人。

自動車業界特化型税理士事務所OFFICE M.N GARAGE代表。

税務の枠を超えて自動車販売店の業務改善などを行う「中小企業者の経営サポート」と「相続&事業承継対策」のスペシャリスト。著書に『いまさら人に聞けない「中古車販売業」の経営・会計・税務Q&A(セルバ出版)』『おうちのくるま(乗り物絵本シリーズ)』など。